近年、個人事業主のバーチャルオフィス利用が増えています。利用を検討する方のなかには、納税地や経費としての計上可否など、疑問を抱える方も多いのではないでしょうか。

そこで本記事では、個人事業主のバーチャルオフィス利用で知っておくべき内容を、「法律・税務・その他」の3つの観点から解説します。バーチャルオフィスの利用を検討している方は、ぜひ最後までご覧ください。

\大手3社のバーチャルオフィスなら失敗しない!/

コスパ◎

660円~

|

登記格安

990円~

|

大手運営

660円~

|

|

|---|---|---|---|

| 個人向けプラン |

660円~ |

990円~ |

660円~ |

| 法人登記プラン |

1,650円~ |

990円~ |

2,530円~ |

| 郵便物転送料金 |

無料 |

300円~ |

330円~ |

| 立地 |

東京8店舗 地方8店舗 |

東京10店舗 地方1店舗 |

東京2店舗 地方4店舗 |

| 紹介コード | t0u0y6:初年度基本料金10%OFF |

Tcy-D:入会金1,000円OFF CHI-0112:他社乗り換えで入会金無料 |

BBA980:プラン料金1ヶ月分無料 |

| 公式サイト |

|

|

|

【法律・ルール編】個人事業主がバーチャルオフィスの利用可否を検討する上で知っておくべきこと

バーチャルオフィスを利用するにあたり、法律やルール面で知っておくべきことがいくつか存在します。たとえば、一部の業種は法律によってバーチャルオフィスの利用が禁止されているなどです。

ここでは、法律やルールに関して、バーチャルオフィスの利用前に知っておくべき3つの内容を紹介します。事前にしっかりと理解しておき、利用可否を検討しましょう。

利用できない業種が一部ある

法律やルールの関係で、バーチャルオフィスを利用できない業種は以下のとおりです。

- 職業紹介業

- 人材派遣業

- 探偵業

- 不動産業・宅建業

- 建設業

- 士業(税理士、司法書士、行政書士、弁護士など)

- 廃棄物処理・不用品回収業

- 中古品販売・リサイクルショップ

- 風営法に触れる業種

- 金融商品取引業者

上記の業種は、開業時または事業に必要な許可の取得時に、要件を満たした実態のある事業所が必要です。

たとえば職業紹介業の場合、事業所の要件に「職業紹介の適正な実施に必要な構造・設備(個室の設置、パーティション等での区分)を有すること。」との定めがあります。バーチャルオフィスで借りられるのは事業用の住所であり、物理的なスペースを賃貸するわけではないため、事業所の要件を満たせません。

一方、ネットショップ運営やエンジニアなど、事業所の要件がない業種であればバーチャルオフィスの利用が可能です。

受け取れない荷物が一部ある

バーチャルオフィスでは、住所を借りられるだけでなく、郵便物の受け取りや転送サービスを利用できます。ただ、郵便物の受け取りサービスは運営会社によってルールが異なるのが特徴。なかには受け取り対応をしてもらえない荷物もあります。

一般的に、バーチャルオフィスが受け取りの対応をしていない荷物は、以下のものが挙げられます。

- 本人確認が必要なもの

- 着払いの荷物

- 現金書留

- 裁判文書

- 冷蔵・冷凍品

- 3辺合計が120cmを超える物

- 危険物

もし、上記のような受け取り対象外の荷物が届いた場合は、不在票を写真で通知してくれるサービスもあります。個人宛ではなく、屋号や事業所宛に上記のような荷物が届くのであれば、バーチャルの利用を控える、もしくは不在票の配送先を都度変更しましょう。

住所の利用・記載方法に決まりがある

バーチャルオフィスの住所には、用途の制限や記載方法の決まりが設けられています。バーチャルオフィスが定める住所の利用可否は、以下の棲み分けが一般的です。

| 利用・記載OKな例 | 利用・記載NGな例 |

|---|---|

| ・ホームページ ・名刺、チラシ ・パンフレット ・登記住所(対応プランのみ) ・郵便物発送時の発送元住所 ・ネットショップの特商法(特定商取引法)の住所 | ・大量の返信が予想される、DMの返信先住所 ・住民票の住所 ・携帯電話やインターネット通信などの契約住所 ・個人用途での銀行口座やクレジットカードなどの申込み住所 ・風俗関連営業、マルチ商法、ギャンブルなど ・宗教活動 |

基本的に、ほかの会員の迷惑にならない用途であれば、住所の利用が可能です。一方、私用での利用や、運営側・ほかの会員に迷惑がかかる恐れがある用途では利用できません。

なお、一部のバーチャルオフィスでは、ホームページや特定商取引法へ住所を記載する際、画像ファイルで掲載するよう義務付けています。これは、バーチャルオフィスの住所の秘匿性を保護する目的で実施しています。

なかでも、ネットショップ運営者の場合、ネットショップ作成サービスが住所のテキスト記載にしか対応していないこともあるため、バーチャルオフィスを選ぶ際にテキストで記載できるサービスを選びましょう。

【税務編】個人事業主がバーチャルオフィスを利用する際に知っておくべきこと

続いて、バーチャルオフィスの税務面について知っておくべきことを紹介します。

バーチャルオフィスの利用料は経費にできる

バーチャルオフィスの利用料は、事業の経費として計上できます。なぜかというと、事業を運営していくのに必要な費用だからです。

バーチャルオフィスは、レンタルオフィスのように建物やスペースの貸し借りが発生しません。そのため、勘定科目は基本的に「支払手数料」となります。なお、契約時にかかる入会金は「支払手数料」、保証金は「保証金・敷金」の勘定科目を使用します。

間違って、レンタルオフィスと同じように「賃借料」としないように注意しましょう。

なお、以下のオプションサービスを利用した場合は、次の勘定科目を用いて仕訳します。

| 勘定科目 | 費用項目 |

|---|---|

| 通信費 | 郵便物転送基本料金・手数料 |

| 電話転送料金・通信料 | |

| FAX利用料・通信料 | |

| 会議費 | 会議室利用料 |

| 外注費 | 電話秘書代行利用料 |

以下、バーチャルオフィスを「入会金5,500円」「保証金:5,500円」「基本料金(1年払い):11,880円」「電話転送サービス:2,200円」「貸し会議室:1,100円」で利用し、普通預金口座から支払った場合の仕訳例です。

| 借方 | 貸方 | |||

|---|---|---|---|---|

| 入会金 | 支払手数料 | 5,500円 | 普通預金 | 5,500円 |

| 保証金 | 保証金 | 5,500円 | 普通預金 | 5,500円 |

| 基本料金 | 支払手数料 | 11,880円 | 普通預金 | 11,880円 |

| 電話転送サービス | 通信費 | 2,200円 | 普通預金 | 2,200円 |

| 貸し会議室 | 会議費 | 1,100円 | 普通預金 | 1,100円 |

自宅(作業場)の賃料は、家事按分すれば経費に算入できる

バーチャルオフィスを利用しているものの、実際の作業は自宅で行っている方も多いでしょう。この場合、自宅における私用での利用分と事業用途での利用分を、利用面積や頻度に応じて適切に家事按分すれば、自宅で発生した経費の一部を経費に計上できます。

たとえば、個人事業主Aさんは、バーチャルオフィスを契約して住所を利用・記載しているが、実際には自宅で仕事をしていたとします。この場合、以下をはじめとした費用をすべて経費として計上することが可能です。

- バーチャルオフィスの利用料・オプション利用料

- 自宅の家賃(家事按分が必要)

- 自宅で発生した通信費(家事按分が必要)

- 自宅で発生した水道光熱費(家事按分が必要) など

経費の算入基準は、「仕事に関連があるか」「売上につながるか」です。対外的な事業住所が自宅以外であったとしても、客観的に事業に必要なお金だと認識できれば、問題なく経費としての計上が可能です。

納税地は自宅・バーチャルオフィスのどちらでもOK。変更しても節税にはならない

原則、個人事業主の納税地は住所地(自宅住所)と定められています。ただし、ほかに事業所がある場合は、「納税地の特例」が適用され、その所在地を納税地に指定することが可能です。

ここで問題になるのが、「自宅住所」と「バーチャルオフィス住所」のどちらを納税地にすべきかということ。結論からいうと、引っ越しの頻度や自宅の賃貸契約内容、管轄税務署との距離など、状況によって異なります。なお、開業届や変更届に記載した住所は一般公開されないので、どちらを選んでもプライバシーの面では問題ありません。

バーチャルオフィスを利用した場合の納税地の決め方や申請方法について詳しく知りたい方は、以下の関連記事をご確認ください。

納税地の記載・変更方法

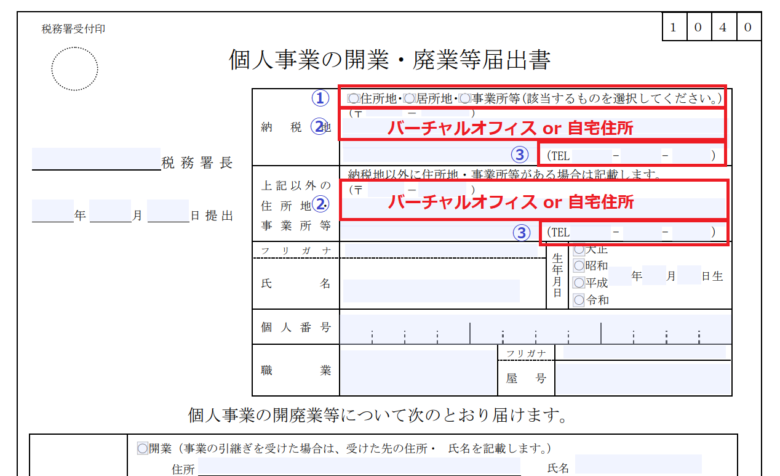

納税地をバーチャルオフィスの住所にするには、どのような手続きが必要なのでしょうか。「新たに個人事業を開業・起業する方」「すでに開業届を出している方」に分け、それぞれで必要な手続きを紹介します。

新規で起業する方:開業届に記載する

バーチャルオフィスの住所を納税地にするには、「個人事業の開業・廃業等届出書」の「納税地」欄と「上記以外の住所地・事業所等」欄に以下の内容を記載します。

- ①「事業所等」にチェック

- ②バーチャルオフィスの住所

- ③固定電話もしくは携帯電話の番号

電話番号はいつでもつながるよう、自分の携帯電話の番号もしくは、バーチャルオフィスのレンタル電話の番号を記載します。また、「上記以外の住所地・事業所等」に以下の内容を記載します。

- ②作業場として使っている自宅の住所

- ③固定電話もしくは携帯電話の番号

電話番号を1つしか持っていない場合は、「納税地」欄、「上記以外の住所地・事業所等」欄のどちらにも同じ番号を記載しても問題ありません。

すでに開業届を出している方:届出書の提出は不要

一方、すでに開業届を出しており、バーチャルオフィスの住所へ納税地を変更する場合、手続き等は不要です。以前は、「所得税・消費税の納税地の異動又は変更に関する届出書」を提出する必要がありましたが、令和5年1月1日から届出書の提出が不要になりました。

代わりに、所得税や消費税の申告書に、変更後の住所を記載する必要があります。

【その他】個人事業主がバーチャルオフィスを検討する際に知っておくべきこと

そのほか、個人事業主がバーチャルオフィスを検討する際に知っておくべきことを解説します。

個人事業主用の銀行口座(屋号付き口座)の開設は可能

バーチャルオフィスを利用していても、個人事業主用の銀行口座(屋号付き口座)を開設できます。一般的に、法人口座の方が審査が厳しいと言われていますが、バーチャルオフィスで法人口座を開設しているケースは多々見られます。

そのため、事業・提出書類の内容などにもよりますが、バーチャルオフィスであっても、個人事業主用の銀行口座(屋号付き口座)を開設できる可能性は高いと言えます。ただし、申込時には銀行が個人事業の実態を把握するために、「開業届」や「屋号確認資料」の提出を求めることがあります。

屋号確認資料として、以下のものがあげれます。

- 所得税や地方税の納税証明書または領収証

- 社会保険料の領収書

- 事務所などの賃貸契約書

- 水道代や電気代などの公共料金の領収書

- 所得税や住民税の確定申告書控え

開業したばかりで、上記書類の用意が難しい場合は、審査落ちする可能性があるため注意が必要です。

取引先や顧客にバーチャルオフィスだとバレる可能性あり

取引先や顧客に、オフィスの住所がバーチャルオフィスだとバレる可能性はあります。

たとえば、検索エンジンでオフィスの住所を検索した際、バーチャルオフィスのサイトや他会社のホームページがヒットするなど。また、取引先の担当者が直接来訪してきた際、バーチャルオフィスであることがバレる恐れもあります。

なかには、運営会社のスタッフが来客対応をするサービスもありますが、何度も不在を告げたり、オフィス外で商談を行ったりと、不自然さがあります。

バーチャルオフィスだと完全にバレなくする方法は存在しないため、信用を守るには事前に伝えておくなどの対策が必要です。

会議室は使えるが、コワーキングスペースは使えない事業者がほとんど

バーチャルオフィスのオプションサービスとして、会議室レンタルは多くの事業者が対応しています。一方で、コワーキンスペースを提供している事業者は多くありません。

会議室は、あくまでも取引先と会議や商談をしたり、顧客向けのセミナーを主催したりするときに利用できるスペースです。なお、会議室の多くは予約制なので、作業場としての長時間利用には適していません。

そのため、自宅以外に作業スペースが欲しい方は、バーチャルオフィスに加え、自宅近くの格安コーワキングスペースを契約するのがおすすめです。レンタルオフィス単体の契約よりも、月額料金を安く抑えられます。

個人事業主がバーチャルオフィスを比較する際のポイント

近年、リモートワークや副業の定着もあり、バーチャルオフィス事業者が増えてきました。適切な事業者を選ぶには、以下の観点で比較してみてください。

- 法人化は視野に入れているか?

- 郵便物の転送は必要か?

- 電話転送・電話秘書、FAXなどは必要か?

- コワーキングスペースや会議室を利用したいか?

とくに、将来的に法人化を考えている個人事業主は、法人登記に対応した上位プランの料金・内容を確認しましょう。なぜかというと、登記未対応の格安プランから登記対応の上位プランに切り替えたときに、料金が割高になっているケースがあるためです。

上記も含め、バーチャルオフィスの選び方やおすすめのサービスについては、以下の記事で詳しく解説しています。

バーチャルオフィス特有の事情を理解して、利用可否を検討しよう

本記事では、個人事業主のバーチャルオフィス利用で知っておくべき内容を解説しました。バーチャルオフィスは、実際に事業所を借りたり使用したりするわけではないので、通常と異なる点が多々あります。

バーチャルオフィス特有の事情を理解して、サービスの利用可否を検討してみてください。なお、個人事業主におすすめなサービスやその選び方を、以下の記事で詳しく解説しています。

自分の事業にあったサービスをお探しの方は、ぜひ参考になさってください。