バーチャルオフィスを利用するうえで「納税地がどこになるのか?」が気になりますよね。自宅と異なる管轄税務署のバーチャルオフィスを利用する場合はなおさらです。

この記事では、個人事業主に向けて、バーチャルオフィスを利用した場合の納税地について解説します。申請書類の書き方や納税地の変更方法もまとめていますので、ぜひ参考にしてみてください。

\大手3社のバーチャルオフィスなら失敗しない!/

コスパ◎

660円~

|

登記格安

990円~

|

大手運営

660円~

|

|

|---|---|---|---|

| 個人向けプラン |

660円~ |

990円~ |

660円~ |

| 法人登記プラン |

1,650円~ |

990円~ |

2,530円~ |

| 郵便物転送料金 |

無料 |

300円~ |

330円~ |

| 立地 |

東京8店舗 地方8店舗 |

東京10店舗 地方1店舗 |

東京2店舗 地方4店舗 |

| 紹介コード | t0u0y6:初年度基本料金10%OFF |

Tcy-D:入会金1,000円OFF CHI-0112:他社乗り換えで入会金無料 |

BBA980:プラン料金1ヶ月分無料 |

| 公式サイト |

|

|

|

バーチャルオフィスを利用した場合、個人事業主の納税地はどこになる?

個人事業主がバーチャルオフィスを利用した場合、原則、納税地は「住民票に記載された住所地」です。ただ、国税庁のホームページには、以下の記載もあります。

納税地の特例

国税庁「No.2029 確定申告書の提出先(納税地)」

(1) 国内に住所のほかに居所がある人は、住所地に代えて居所地を納税地とすることができます。

(2) 国内に住所または居所のいずれかがある人が、その住所または居所の他に事業所などがある場合には、住所地等に代えてその事業所などの所在地を納税地にすることができます。

つまり特例として、居所地(長く暮らしている住所地)と事業所のいずれかを納税地にできるということです。たとえばバーチャルオフィスを利用した場合、「現住所」「バーチャルオフィス」のいずれかを納税地に指定できます。

バーチャルオフィス利用時における届出・申請方法

ここでは、バーチャルオフィスを利用した際の、納税地の申請・変更方法を紹介します。

新規で開業する方:開業届に記載する

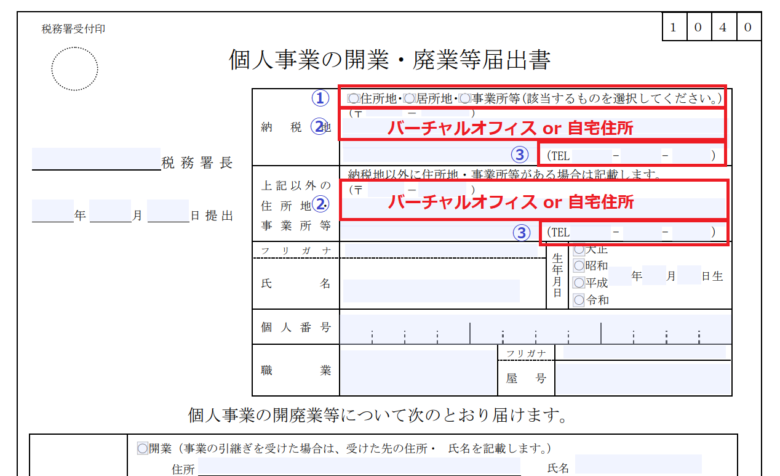

新規で開業する方は、「個人事業の開業・廃業等届出書」に記載をして提出する必要があります。具体的には、納税地欄に以下の内容を記載します。

- ①:「住所地」「居所地」「事業所」のいずれかにチェック

- ②:①でチェックした住所地を記載

- ③:固定電話もしくは携帯電話の番号を記載

住所地・居所地・事業所の定義が曖昧な方は、以下をクリックしてください。詳細が開きます。

1段目の「納税地」にバーチャルオフィスの住所を記載した場合は、2段目の「上記以外の住所地・事業所等」に、「住所地」もしくは「居所地」を記載します。電話番号欄には、いつでもつながる番号を記載しましょう。

まれなケースですが、何らかの問題があった場合に、税務署から電話が来るためです。記入欄は2つありますが、同じ電話番号を記載しても問題ありません。

開業済みの方:届出書類の提出は不要

すでに開業届を出している場合、原則、納税地を変更するために新たな申請書類を提出する必要はありません。令和4年までは届出が必須でしたが、令和5年1月1日以降は不要になりました。

代わりに、確定申告の書類で、変更後の納税地を記載すれば変更が受理されます。なお、自治体の補助金や行政サービスなどの関係で、年の途中に納税地を変更したい場合は、「所得税・消費税の納税地の異動又は変更に関する届出書」を提出しましょう。

確定申告書で納税地を変更する場合に比べ、早く受理されます。

納税地はバーチャルオフィスと自宅のどちらにすべき?

納税地をバーチャルオフィスにすべき人・自宅にすべき人はそれぞれ以下のとおりです。

| バーチャルオフィスにすべき人 | 自宅にすべき人 |

|---|---|

| ・郵便物を仕事・プライベートで分けたい方 ・引っ越しが多い方 ・賃貸物件のオーナーから承諾がおりない方 | ・地理的な理由で近くの税務署とやりとりしたい方 ・できるだけ手続きを簡略化したい方 |

バーチャルオフィスを納税地にするメリット

ここでは、バーチャルオフィスを納税地にするメリットを紹介します。

1.郵便物を仕事・プライベートで分けられる

1つめのメリットは、郵便物を仕事とプライベートで分けられる点です。仕事用の郵便物は、緊急度や重要度が高いケースが多いです。

万が一、プライベートの郵便物と混同してしまうと、発見が遅れたり、誤って家族に捨てられたりする恐れがあります。バーチャルオフィスを納税地にすると、先のようなリスクを避けられます。

ただし、税関系の書類については、すべての郵便物がバーチャルオフィス宛に届くわけではありません。何もしていないと自宅宛に届くものもあるので、別途変更手続きをしてバーチャルオフィスへ郵送指定する必要があります。

詳しく知りたい方は、以下の内容をご確認ください。

2.引っ越しをしても納税地の変更が必要ない

2つめに、バーチャルオフィスを納税地に設定すれば、引っ越しのたびに納税地を変更する手間がかかりません。前述のとおり、納税地に使用できる住所は、「住所地」「居所地」「事業所」のいずれかです。

仮に、バーチャルオフィスを納税地にしておけば、サービスを継続する限り納税地を事業所に固定できます。なお、事業に関係する請求書や銀行口座の申し込み住所などにもバーチャルオフィス住所を使用すれば、引っ越しによる住所変更の手間を省けます。

これから引っ越しをする方や、引っ越しの機会が多い方は、バーチャルオフィス住所を納税地、または各種申請の住所地にするのがおすすめです。

3.賃貸住宅オーナーとのトラブルを防げる

3つめに、賃貸住宅にお住いの場合、バーチャルオフィスを納税地にすることでオーナーとのトラブル防止につながります。特に多いトラブルは、賃貸住宅での事業利用を禁止しているにもかかわらず、住居者が勝手に事業を開始してしまうケースです。

オーナーが建物を登記する際は、その建物の用途を記載する必要があります。なお、記載した用途によって、オーナーにかかる固定資産税が異なる仕組みです。

先の例に戻りますが、住居用としている物件で住居者が勝手に事業を開始すると、「オーナーが脱税した」と判断される可能性があります。こうしたリスクを回避するために、オーナーと事業主とで、トラブルに発展する恐れがあります。

不安な方は、バーチャルオフィスを納税地に設定するのがおすすめです。

バーチャルオフィスを納税地にするデメリット

一方、バーチャルオフィスを納税地にすると、デメリットもあります。ここでは1点紹介します。

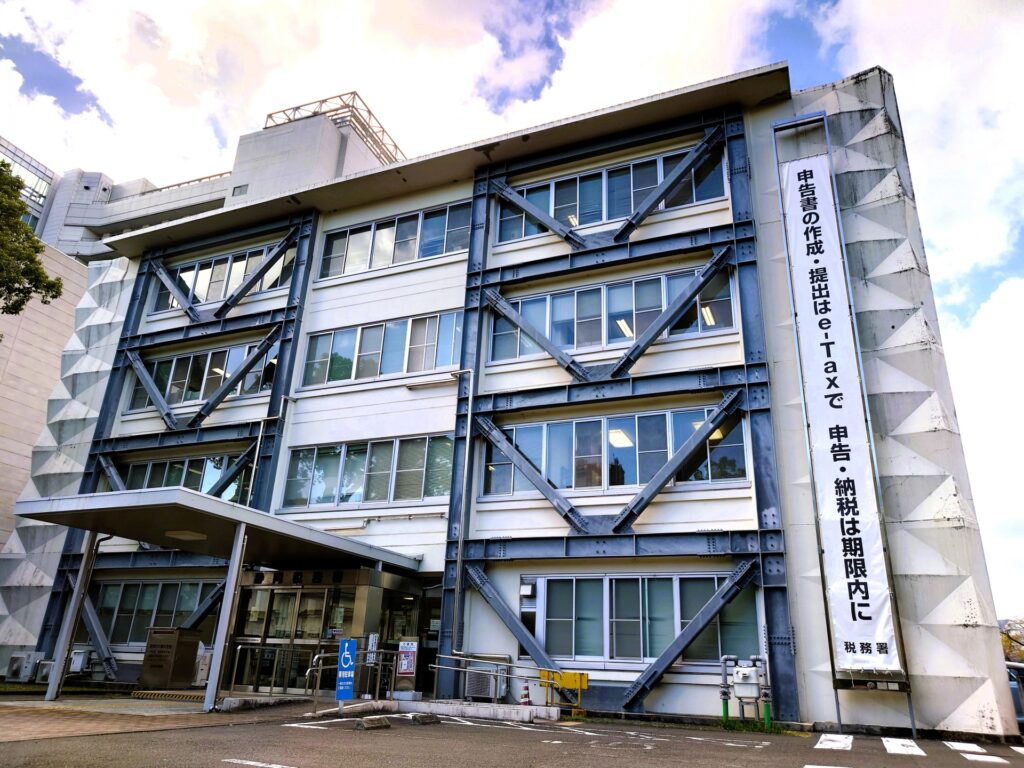

1.管轄の税務署が遠いと、移動に時間がかかる

バーチャルオフィスを納税地にすると、管轄の税務署が遠くなる可能性があります。たとえば、大阪にお住いの方が東京のバーチャルオフィスを納税地にした場合、管轄する税務署は東京になります。

税金関連の相談や納税証明書は、管轄の税務署で受け付けているため、直接対応してもらうには現地へ出向く必要があります。もし、税金関係の相談を「窓口で直接行いたい方」は、現在お住いの地域に近いバーチャルオフィスを利用しましょう。

なお、税金関係の相談は、電話でも受け付けています。また、確定申告や納税証明書の発行は、郵送・電子申請にも対応しているため、窓口以外を利用する場合は遠方のバーチャルオフィスを契約しても問題ありません。

バーチャルオフィス利用時の納税地に関してよくある質問

ここでは、バーチャルオフィス利用時の納税地に関するよくある質問を紹介します。

支払う税金は高くなりますか?

バーチャルオフィスを契約して、事務所が自宅とバーチャルオフィスの2箇所になると、住民税の支払額が若干高くなることがあります。これは、自宅とバーチャルオフィスが異なる市区町村や都道府県にある場合、バーチャルオフィス住所でも住民税の均等割が発生してしまうためです。

一方、自宅とバーチャルオフィスが同じ市区町村内にある場合は、住民税の均等割は1市区町村のみの課税となるため、税額は変わりません。

例外として、市区町村によっては支払が発生しないケースもあるようです。Mr.バーチャルオフィスでは、実際に東京都港区へ問い合わせてみて、住民税均等割が発生するのかどうかを聞いてみました。回答は、以下のとおりです。

| 問い合わせ先 | 回答 |

|---|---|

| 東京都港区 | 法律的には住民税均等割の対象になる。しかし港区では、均等割の課税調査がしっかりと行われておらず、通知書の未送付が非常に多いのが現状。 区関係の給付金を申請する際に、住民税の納税証明をする必要がある。その際に納税していないことがわかった場合、課税事業者として支払う必要が出てくる。 |

つまり、港区にバーチャルオフィスを構える事業者の多くは、住民税決定通知書が届かず支払が発生していないということです。その場合は、自宅の市区町村分だけになるので、住民税の支払総額は変わりません。

開業届に書いた自宅住所が他人にバレることはありますか?

基本的に、開業届に自宅住所を記載しても、他人に住所がバレることはありません。法人の場合は、本店所在地に自宅の住所を記載すると、国税庁の「法人番号公表サイト」などで検索することで、第三者にバレるリスクがあります。

しかし、個人事業主が開業しても、何らかの検索サイトに掲載されることがないため、第三者にバレる可能性は低いです。なお、極めて稀なケースですが、自宅マンション・アパート宛に届いた事業用の郵便物が大家さんに見られた場合、住所を事業利用していることがバレる恐れがあります。

納税地がバーチャルオフィスでも、自宅で発生した賃料等は経費計上できますか?

バーチャルオフィスを利用している場合でも、自宅で発生した賃料・光熱費等の一部を経費計上できます。この場合、私用での利用分と事業用途での利用分を、面積や頻度に応じて適切に割り振れば(家事按分すれば)、その一部を経費に計上できます。

一般的に、家事按分の対象となる項目は以下の4つです。

- 家賃

- 水道・光熱費

- 通信費

- 自動車関連費用

なお、家事按分で重視されるのは、客観的に見て事業に必要な出費かどうかです。たとえ、事業用途での使用割合が多い場合でも、明確な根拠を提示できれば、経費として計上できます。

自宅とバーチャルオフィスが異なる市区町村の場合、補助金や助成金はどちらでも受けられますか?

基本的に、受け取れる補助金・助成金は、自宅住所もしくは、バーチャルオフィス住所のいずれか一方のみです。

たとえば、千代田区の「中小企業販路拡大事業支援補助」の場合、当該市町村に「主たる事業所」と「営業実態」の両方があることを条件としています。

区が認定した商工関係団体(注釈)に所属し、区内に登記上の本店所在地(個人事業者の場合は主たる事業所)と営業実態のある中小企業者

千代田区「中小企業販路拡大事業支援補助」

主たる事業所とは、実際に事業活動が行われる場所を指します。つまり上記の補助金の場合、実際の作業場である自宅が千代田区内にある場合にのみ対象になります。

ただし、補助金・助成金の種類や運営主体によって、対象者の要件が異なります。制度の利用をお考えの方は運営団体のホームページを確認したり、直接問い合わせたりしてみてください。

税務調査が発生したら、どこで行うのですか?

税務調査が発生した際、調査を実施するのは納税地を管轄する税務署です。そのため、バーチャルオフィス住所を納税地にしている方は、バーチャルオフィスで調査を行うのが一般的です。

ただし、税務調査官が調査を行うための会議室が必要になります。バーチャルオフィスが会議室サービスを提供していない場合は、近くの貸し会議室を借りて行うことも可能です。

税法において、税務調査を行う場所はとくに規定されていません。そのため、東京と大阪など、管轄税務署と自宅が非常に遠い場合などは、別途相談し、どこで行うのかの調整を行いましょう。

事業者の状況に合わせて、適切な方を納税地にしよう

この記事では、バーチャルオフィス利用時の納税地について紹介しました。原則、住所地(住民票の住所)とされていますが、特例として居所地やバーチャルオフィス住所を設定できます。

一部デメリットもありますが、引っ越しによる変更の手間や賃貸住宅オーナーとのトラブルを回避するなら、バーチャルオフィス住所を納税地にするのがおすすめです。状況に合わせ、適切な場所を選択してください。

以下の記事では、個人事業主がバーチャルオフィスを利用する際の注意点と、おすすめなサービスをまとめています。これからバーチャルオフィスを探す方は、ぜひ参考にしてみてください。